Was ist der ideale Motor fürs soziale Vehikel? Und welchen Treibstoff braucht man, damit er effizient läuft? Viele Sozialunternehmer sind sich der Fülle ihrer Optionen nicht bewusst, doch es gibt ein passendes Finanzierungsmodell für jeden. Zeit, um sich einmal auf Spurensuche zu begeben, was der soziale Finanzierungsmarkt so an Spielarten bereithält.

Aber bitte nicht vergessen: Noch vor der Auswahl der richtigen Finanzierungsform steht die spannende Frage, was man genau von seinen zukünftigen Investoren will.

Ein Gastbeitrag von Christina Moehrle, im englischen Original erschienen auf Blog Empowering People Network der Siemens Stiftung.

Der richtige Zeitpunkt für Finanzierung

Wenn man mit Sozialunternehmern spricht, die bereits erfolgreich Impact Investments eingesammelt haben, sprudeln gleich mehrere Wahrheiten heraus. Die eine ist, dass es so etwas wie den richtigen Zeitpunkt für die Skalierung gibt1. Eine andere, dass man kein Wachstumskapital aufnehmen sollte, wenn man es nicht unbedingt braucht.

Investoren von sich zu überzeugen ist kein Goldstandard, dem man hinterherjagen muss, nur um als großer Sozialunternehmer dazustehen. Ganz im Gegenteil: Ein Investment kommt mit Risiken und Nebenwirkungen, also wäre es schlau, den Beipackzettel genau zu studieren und Arzt oder Apotheker zu befragen, bevor man die mitgelieferte Pille schluckt. Möchte man einfach nur den Scheck einkassieren und das war’s? Oder lieber fachlichen Rat, Expertise und Netzwerk zusätzlich zum Kapital? Geht es darum, einen echten Partner an Bord zu bekommen, der Gewinne und Verluste mit einem teilt? Oder ist der passivere Darlehensgeber doch eher nach dem eigenen Geschmack?

Alle Finanzierungsinstrumente haben ihre spezifischen Vor- und Nachteile – genauso wie die Investoren, die sie bereitstellen. Welches Instrument das richtige ist, hängt wesentlich von den persönlichen Plänen, Profilen und Präferenzen der Social Entrepreneurs ab. Auch eine Kombination mehrerer Instrumente kann der perfekte Treibstoff für einen PS-starken Sozialunternehmer-Motor sein.

Wenn man also vermeiden möchte, den Wald vor lauter Bäumen nicht mehr zu sehen, empfiehlt es sich, einen guten Kompass an die Hand zu nehmen, bevor man durch die Wildnis streift.

Hier einige Tipps, wie man den besten Weg durch das dichte Gestrüpp des sozialen Finanzierungsmarkts findet:

„Der Norden“: die Rechtsform

In den meisten Ländern dieser Erde gibt es keine auf Social Enterprises maßgeschneiderte Rechtsformen. Stattdessen sitzen sie oft zwischen den Stühlen: Was ist besser, eine gemeinnützige (Non-Profit-) oder einer gewinnorientierte (For-Profit-) Rechtsform? Wenn eine Organisation beides erreichen möchte, positive soziale Wirkung UND finanziellen Gewinn (ganz gleich wie moderat), dann ist der Stand der Dinge sicher alles andere als ideal. Er begrenzt auch die Wahl der Finanzierungsinstrumente. Im Fall einer gemeinnützigen Organisationsform bestehen die Optionen im Wesentlichen aus Spenden und Zuschüssen. Abhängig vom konkreten Niederlassungsland darf man oft auch ein Darlehen aufnehmen.

Gewinnorientierte For-Profit-Rechtsformen haben dagegen gleich ein komplettes Spektrum an rückzahlbaren Finanzierungsformen zur Hand. Gleichzeitig können sie aber meist Spenden und Zuschüsse, wenn überhaupt, nur in sehr begrenztem Umfang annehmen.

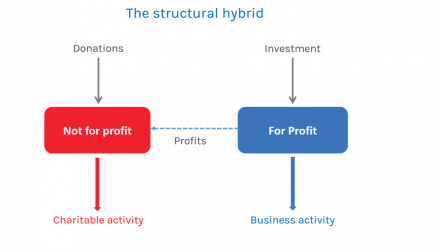

Als Lösung für dieses Dilemma werden viele Social Enterprises deshalb “hybrid”: Sie teilen ihre Geschäftsaktivitäten in solche auf, die Einkünfte und Gewinne generieren können (1), und solche, die zwar eine hohe soziale Wirkung erzielen, aber aller Voraussicht nach niemals selbsttragend werden (2). Diese Art von rechtlicher Organisationsform nennt man „Structural Hybrid“ oder „hybride Organisationsstruktur“.

Natürlich bedeutet es einen Mehraufwand, gleich zwei rechtliche Organisationsformen statt einer zu managen. Aber wenn man seine soziale Wirkung gerne skalieren möchte und dazu größere Summen an Wachstumskapital von außen benötigt, kann sich diese extra Wegstrecke lohnen: Das gesamte Finanzierungs-Universum öffnet seine Pforten.

„Der Westen“: Das Geschäftsmodell

Die richtige Rechtsform hängt auch stark vom eigenen Geschäftsmodell ab. Wenn die sozialunternehmerischen Aktivitäten niemals nennenswerte Einkünfte generieren werden, kann man hybride Strukturen oder For-Profit-Rechtsformen getrost abhaken. Falls jedoch ein Teil des Geschäftsmodells das Potenzial für schwarze Zahlen und einen Break Even besitzt, dann sind die Grundvoraussetzungen für ein Impact Investment vorhanden.

Worauf Impact Investoren achten

Die Motivation der Impact Investoren ist vom Kern her sehr einfach: Zusätzlich zu der sozialen Wirkung wollen sie eine gute Chance erkennen können, dass sie mit ihrem Investment eine positive finanzielle Rendite erwirtschaften werden. Mit anderen Worten: Sie werden den Überschuss unter die Lupe nehmen, den das sozialunternehmerische Geschäftsmodell zu erzielen verspricht.

Werden die Einkünfte die Kosten innerhalb eines vernünftigen Zeitrahmens dauerhaft übersteigen? Wird der Social Entrepreneur in der Lage sein, das bereitgestellte Kapital zusammen mit einer positiven Verzinsung zurückzubezahlen? Wenn die Antwort darauf “ja” lautet, werden die Herren und Damen Investoren hellhörig.

Man stelle sich einmal vor, man hätte die freie Auswahl unter allen verfügbaren Finanzierungsinstrumenten, welches würde man nehmen? Grundsätzlich existieren zwei Basisformen und eine hybride Zwischenvariante: Fremdkapital, Eigenkapital und Mezzanine.

Vor- und Nachteile der verschiedenen Finanzierungsformen

Alle diese Formen haben selbstverständlich ihre Risiken und Nebenwirkungen. Eigenkapitalinvestoren werden beispielsweise echte Partner im Sozialunternehmen und tragen ihren Anteil an den Gewinnen und Verlusten. Sie übernehmen allerdings auch ihren Anteil an den Geschäftsentscheidungen. Darüber hinaus brauchen sie nach einigen Jahren einen „Exit“, das heißt sie wollen ihre Anteile wiederverkaufen, um ihr Kapital nebst einer netten Rendite zurückzuerhalten.

Darlehensgeber sind dagegen an einer festen Rückzahlung interessiert und wollen meist eine Sicherheit oder Garantie für ihr Fremdkapital. Das ist etwas, das ein Sozialunternehmen entweder bewerkstelligen kann und will – oder auch nicht. Darüber hinaus sind Darlehensgeber eher passiv und besitzen in der Regel keine Stimmrechte. Ihr Investment endet automatisch, sobald Kredit samt Zinsen zurückgezahlt ist.

„Quasi-Equity“ als beste Lösung?

Was ist also die beste Lösung? Analog zum Dilemma bei den Rechtsformen stecken Sozialunternehmer auch hier nicht selten in einer Sackgasse: Weder Eigenkapital noch Fremdkapital passen so richtig zum Geschäftsmodell. Zeit für eine hybride Lösung: Mezzanine. Mezzanine (auch „Quasi-Equity“ genannt) ist sehr flexibel gestaltbar und kombiniert Eigenschaften des Fremd- und Eigenkapitals miteinander. Investoren und Sozialunternehmen verständigen sich grundsätzlich darauf, welche Eigenschaften dies genau sein sollen.

Investoren könnten beispielsweise statt festen Zinszahlungen und Tilgungen eine Beteiligung am Umsatz des Sozialunternehmens bekommen. Diese Lösung gibt dem Social Enterprise mehr Flexibilität in Sachen Cash Flow, was vor allem in einer frühen Phase der Unternehmensentwicklung Sinn machen kann. Ansonsten könnte das Modell eher Fremdkapitalgeber-typische Eigenschaften aufweisen. Diese spezielle Form nennt sich “Revenue Sharing Agreement” oder “Umsatzbeteiligungsmodell”.

Aber es gibt noch viele weitere Möglichkeiten, eine passgenaue soziale Finanzierungslösung zu stricken. Wer sich gerne tiefer in dieses Thema eingraben möchte, dem seien die Fallstudien von FASE dafür ans Herz gelegt2.

Hier geht es zu Teil 2 des Gastbeitrags, der sich den Themen „Entwicklungsstadium“ und „soziale Wirkung“ widmet.

1 Siehe auch Interview mit Felix Schäfer von den Bürgerwerken eG unter http://fa-se.de/blog/wir-sprechen-jetzt-social-finance/

2 Alle Fallstudien von hybriden Sozialunternehmer-Finanzierungen unter http://fa-se.de/fallstudien/

Zur Autorin

Christina Moehrle ist seit 2012 als freiberufliche Autorin und Fachjournalistin mit der Mission unterwegs, Social Entrepreneurs und Impact Investoren zu unterstützen und beide Seiten durch mehr Wissen über Social Finance zusammen zu bringen. Seit 2014 kümmert sie sich zusätzlich um die Kommunikation bei FASE, der Finanzierungsagentur für Social Entrepreneurship.

Christina Moehrle ist seit 2012 als freiberufliche Autorin und Fachjournalistin mit der Mission unterwegs, Social Entrepreneurs und Impact Investoren zu unterstützen und beide Seiten durch mehr Wissen über Social Finance zusammen zu bringen. Seit 2014 kümmert sie sich zusätzlich um die Kommunikation bei FASE, der Finanzierungsagentur für Social Entrepreneurship.